TG客服:@SSjiejie — 官方频道:@SSwangluo

三生网络 © 2009-2023 超15年出海经验,跨境项目专家

美东时间 3 月 21 日,以色列移动广告平台 ironSource 发布声明称,已与特殊目的收购公司(SPAC)Thoma Bravo达成协议,将通过合并收购方式帮助 ironSource 上市,合并后的公司估值为111亿美元。

Thoma Bravo 将为这笔交易投资 13 亿美元,资金来源包括老虎全球管理公司(Tiger Global Management)、惠林顿管理公司(Wellington Management)和对冲巨头赛斯·克拉曼(Seth Klarman)掌管的 Baupost group 等一批蓝筹资产管理公司。

根据交易条款,ironSource 股东将获得 100 亿美元,其中包括 15 亿美元现金和合并后公司的大部分股份。在最近的 SPAC 热潮中,ironSource 有些与众不同,因为它已经取得了盈利:根据声明,该公司在 2020 年的利息、税项、折旧和摊销前利润为 1.04 亿美元。

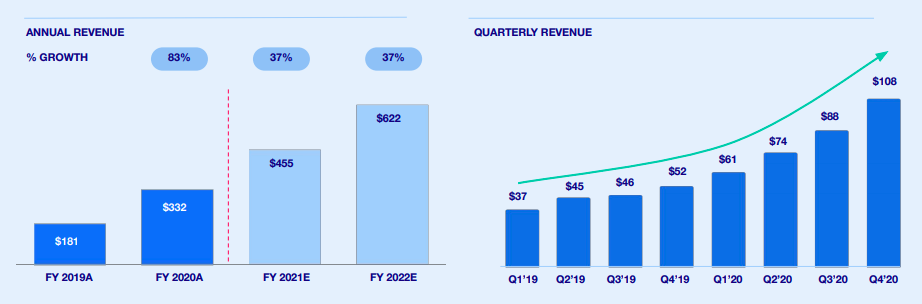

据 TechCruch 报道,ironSource 2020年总收入达3.32亿美元,截至2020年12月31日,年收入同期增长了83%。

在与 Thoma Bravo 达成交易后,预计 ironSource 所有创始人都将留任,并将持有超级投票权股份,持股比例为 5:1。

知情人士表示,2 月初,当 ironSource 首席执行官兼联合创始人托梅尔·巴尔·泽夫(Tomer Bar Zeev)被介绍给布拉沃时,该公司正处于首次公开发行(IPO)路演的晚期。这两家公司决定促成这笔交易,随后 ironSource 放弃了传统的 IPO 计划。

“尽管我们之前试图进行传统的 IPO,但当我们遇到布拉沃,我们发现他们和我们对于 ironSource的长期发展拥有一致的愿景和共同的信念,这使他们成为我们进一步发展公司的完美合作伙伴。”泽夫表示。

据国内科技自媒体“鞭牛士”介绍,相较于传统 IPO,SPAC上市模式,具有时间快速、费用少、流程简单、融资有保证等特点。

据 SPACInsider 数据显示,2020 年共有 248 家 SPAC 公司在美股上市,募资总额达到 833 亿美元,超过 SPAC 往年的 IPO 募资总和,并在 2020 年美股 IPO 市场占据近 45% 的比重。

私募股权投资公司 Thoma Bravo 目前管理资产规模约 680 亿美元,本月其还以 24 亿美元收购数据集成公司 Talend SA,并即将以 37 亿美元收购金融软件公司 Calypso Technology。

ironSource 的交易预计将在 2021 年第二季度完成。高盛集团、杰富瑞金融集团和花旗将担任这笔交易的顾问。据新浪财经报道,3 月 22 日 Thoma Bravo(TBA.N)盘前涨近 11%。

TG客服:@SSjiejie — 官方频道:@SSwangluo

三生网络 © 2009-2023 超15年出海经验,跨境项目专家