TG客服:@SSjiejie — 官方频道:@SSwangluo

三生网络 © 2009-2023 超15年出海经验,跨境项目专家

原标题:难逃脱订阅用户流失“危机”,奈飞的护城河在动摇?

作者:David Trainer

编译:华尔街大事件

Netflix 商业模式的弱点是不可否认的,正如我们多年来一直指出的那样。激烈的竞争正在夺取市场份额,限制了定价权,并清楚地表明,Netflix 无法产生任何接近当前股价所暗示的增长和利润。我们预计订户萎缩可能会成为未来的常态,因为竞争正在蚕食可观的市场份额,而 Netflix 持续提价显然没有得到人们的欢迎。

随着 2022 年第一季度的订户流失,以及 2022 年第二季度订户数量将进一步恶化,Netflix 商业模式的弱点是不可否认的,正如我们多年来一直指出的那样。尽管该股较 52 周高点下跌了 67%,较我们在 2021 年 4 月的报告下跌了 56%,较我们在 2022 年 1 月的报告下跌了 39%,但我们认为该股还有更多的下行空间。

激烈的竞争正在夺取市场份额,限制了定价权,并清楚地表明,Netflix 无法产生任何接近当前股价所暗示的增长和利润。

10 年来首次用户流失不足为奇

Netflix 在 22 年第一季度流失了 20 万订户,远低于此前预计的 250 万订户,这是该公司 10 年来首次流失订户。更令人担忧的是,管理层预计 2022 年第二季度新增用户 200 万。

正如我们在 2022 年 1 月的报告中所指出的那样,我们预计订户萎缩可能会成为未来的常态,因为竞争正在占据大量市场份额,而 Netflix 持续的价格上涨显然在这样一个竞争激烈的市场中不受欢迎。

我们预计 Netflix 的市场份额将继续下滑,因为越来越多的竞争对手在支持自己的产品,而迪士尼(Disney)、亚马逊(Amazon)和苹果(Apple)等财力雄厚的同行将继续大举投资流媒体。

竞争压力多年来一直在削弱用户增长

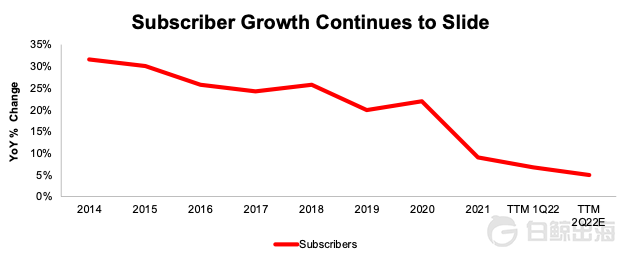

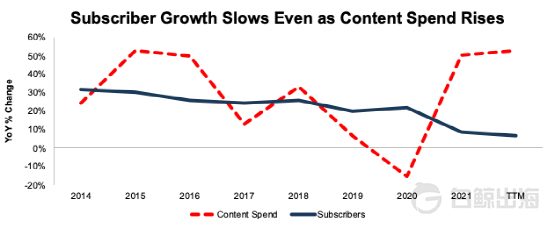

虽然 Netflix 计划“相对于前几年”继续增加其内容支出,但目前还不清楚这是否是促进订户增长的制胜策略。从图 1 可以看出,在截至 2022 年第一季度的 12 个月里,Netflix 的用户增长率从 2014 年的 31% 下降到了 7%。

根据 Netflix 的指导意见,截止到 2022 年第二季度,Netflix 的订户仅同比增长 5%。

图 1:2014 年以来用户年增长率,图源来自 NFLX Subscriber Growth YoY Since 2014 (New Constructs, LLC)

收入增长遵循类似的路径

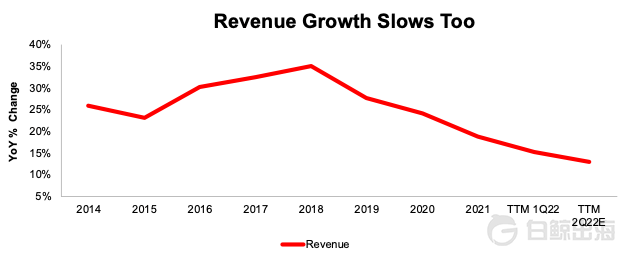

在 2022 年第一季度的收益发布会上,Netflix 承认“高家庭渗透率,加上竞争,正在造成收入增长的逆风。”此外,管理层指出,“直到最近,COVID 对流媒体的巨大推动才使这一前景变得模糊。”然而,收入增长放缓并不是什么新鲜事。

事实上,Netflix 的收入增长已经从 2014 年的 26% 下降到截至 2022 年第一季度的 15%。管理层的指导意味着收入增长进一步下降,截至 22 年第二季度,同比仅为 13%。

图 2:2014 年以来的年营收增长率,图源来自 NFLX Revenue Growth YoY Since 2014 (New Constructs, LLC)

广告拯救世界?或者只是更糟糕的用户体验

Netflix,尤其是联合创始人兼联合首席执行官里德•哈斯廷斯,长期以来一直反对靠广告支撑的 Netflix。然而,在订户错过和软弱的指导后,这种立场可能会改变。在第 2022 季度财报电话会议上,黑斯廷斯指出,广告支持计划将在未来几年逐步推出,同时强调消费者仍然可以选择无广告的服务。

虽然广告支持的服务可能有助于业务的收入增长,但消费者基本上不喜欢广告支持的流媒体平台。Morning Consult 在 2021 年 10 月对美国成年人进行的一项调查发现:

. 44% 的人认为流媒体服务上的广告太多了

. 64% 的人认为定向广告具有侵入性

. 69% 的人认为流媒体广告具有重复性

. 79% 的人对这种经历感到困扰

时间会证明消费者是否会涌向由广告支持的 Netflix,但数据显示,这将立即造成更糟糕的体验。

收入和用户增长不是唯一的问题

Netflix 面临一系列挑战,要把烧钱的业务变成赚钱的业务,并证明其股价的预期是合理的。下面,我们将对这些挑战进行简要总结。

Netflix 的先发优势不复存在

流媒体市场目前至少有 15 家服务公司,用户超过 1000 万,其中许多竞争对手,如迪士尼、亚马逊、YouTube、苹果、派拉蒙(Paramount)和 HBO Max,至少有以下两大关键优势之一:

. 补贴低成本流媒体服务的盈利业务

. 一个由公司拥有,而不是从别人那里获得许可的内容目录

有这么多低成本的替代品,很难涨价

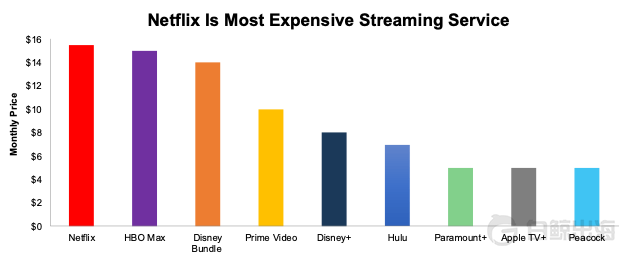

我们之前低估了 Netflix 的提价能力,但现在市场上竞争激烈,我们的论点正如期而至。Netflix 对 2022 季度订户亏损的预测表明,在有这么多低价替代品的情况下,最近的提价可能已经达到了消费者愿意支付的上限。从图 3 可以看出,Netflix 现在的收费比其他主流流媒体服务都要高。作为参考,我们使用了 Netflix 的“Standard”计划以及图 3 中竞争对手的等效包。

图 3:美国流媒体服务月收费,图源来自 Netflix Price Vs Competition (New Constructs, LLC)

不能有增长和现金流

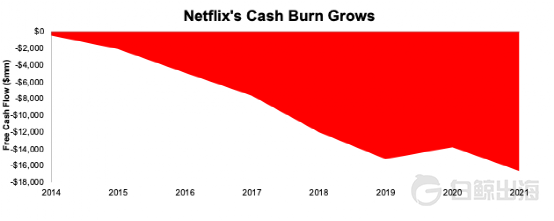

在 2020 年实现了积极的 FCF 后,Netflix 回到了烧钱的方式,并在 2021 年产生了 28 亿美元的 FCF。自 2014 年以来,Netflix 已经消耗了 166 亿美元的自由现金流。见图 4。

图 4:Netflix 自 2014 年以来的累计自由现金流,图源来自 Netflix Cash Burn Since 2014 (New Constructs, LLC)

考虑到 Netflix 只有一个收入来源——订阅费,而迪士尼等竞争对手则通过主题公园、商品、游轮等渠道从内容中赚钱,Netflix 的现金消耗可能还会继续。苹果(Apple)和康卡斯特/NBC 环球(Comcast/NBC Universal)等竞争对手从其他业务中获得现金流,这些业务可以为内容制作提供资金,并降低流媒体服务的利润率。

巨大的危险信号:尽管内容支出上升,但用户增长下降

Netflix 的自由现金流自 2010 年以来首次在 2020 年为正。但积极的 FCF 几乎完全来自于 Netflix 在 COVID-19 大流行期间削减内容支出。Netflix 无法产生积极的自由现金流并增加内容支出。

过去,我们发现内容支出与订阅者增长之间存在密切关系。所以,花这笔钱似乎是值得的。截至 23 日发布的财报,我们看到这种关系被打破了。

如图 5 所示,即使在 2021 年内容支出显著增加并超过 TTM 之后,Netflix 的订户增长仍在同比下降。考虑到流媒体业务竞争激烈、内容驱动的本质,用户增长不足是一个巨大的危险信号。在内容上投入数十亿美元不足以抵御竞争,而且即使在内容上投入巨资,新用户也不会出现。

图 5:用户增长和内容支出的变化,2014 年,图源来自 Netflix Subscriber Growth YoY vs Content Spend YoY Change Since 2014 (New Constructs, LLC)

直播内容的缺乏限制了用户的增长

Netflix 历来不涉足体育直播领域,这一立场似乎不太可能改变。联合首席执行官里德·黑斯廷斯表示,Netflix 将在 2021 年年中要求体育联盟不提供的排他性,以“为我们的客户提供一笔安全的交易”。对于那些需要将直播内容作为流媒体需求一部分的消费者来说,Netflix 要么是不可选的,要么必须购买它作为竞争对手的补充服务。

与此同时,迪士尼、亚马逊、哥伦比亚广播公司、全国广播公司和福克斯(它们都有自己的流媒体平台)正在确保越来越多的直播内容的播放权,尤其是 NFL 和 NHL,这让它们获得了 Netflix 无法匹敌的非常受欢迎的内容。最近,苹果开始播放《周五棒球夜》,据报道,苹果即将与美国橄榄球联盟(NFL)达成协议,这只会加强直播服务。

Netflix 目前的估值意味着用户数量将翻倍

我们使用反向折现现金流模型发现,考虑到上述竞争挑战和用户增长进一步放缓的指导,对 Netflix 未来现金流的预期看起来过于乐观。要证明 Netflix 目前 220 美元/股的股价是合理的,该公司必须:维持其 5 年平均 NOPAT 利润率 12%[1]及到 2027 年,收入每年以 13% 的复利增长,假设在 2022-2023 年,收入按普遍估计增长,此后每年增长 12%(相当于 2022 年的收入估计)。

在这种情况下,Netflix 到 2027 年的隐含收入为 595 亿美元,是福克斯公司(Fox Corp) TTM 收入的 44 倍,派拉蒙环球影业(Paramount Global) TTM 收入的 2.1 倍,是派拉蒙环球影业和华纳兄弟探索频道(Warner Bros. Discovery) TTM 收入之和的 1.5 倍,是迪士尼 TTM 收入的 82%。

要产生这种水平的收入,并达到其股价所暗示的预期,Netflix 需要:

. 3.35 亿用户,平均每月 14.78 美元

. 4.24 亿用户,平均每月 11.67 美元

14.78 美元是美国和加拿大在第 2022 季度每位会员的平均月收入。然而,Netflix 的订户增长主要来自国际市场,而国际市场的人均订户收入要低得多。总体(美国和国际)平均每个用户的月收入在 2021 年为 11.67 美元。按照这个价格,Netflix 需要将其用户基础翻倍至 4.24 亿以上,才能证明其股价是合理的。

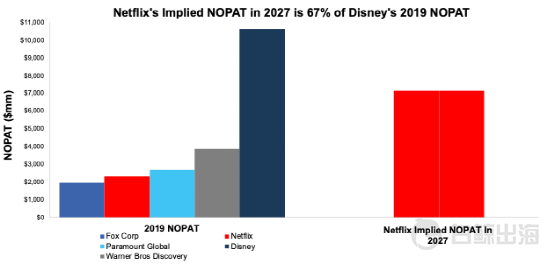

在这种情况下,Netflix 暗示 2027 年的 NOPAT 为 71 亿美元,是福克斯公司 2019 年 NOPAT 的 3.6 倍,派拉蒙全球公司 2019 年 NOPAT 的 1.9 倍,派拉蒙全球公司和华纳兄弟发现公司 2019 年 NOPAT 总和的 1.1 倍,以及迪士尼 2019 年 NOPAT 的 67%。

图 6 比较了 Netflix 在 2027 年的隐含 NOPAT 和其他内容生产公司 2019 年的 NOPAT。

图 6:Netflix 2019 年的 NOPAT 和隐含的 2027 年 NOPAT 与内容生产商的对比,图源来自 NFLX DCF Implied NOPAT vs Peers (New Constructs, LLC)

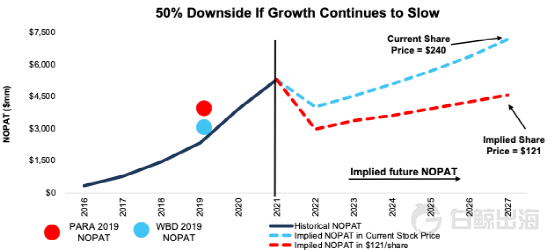

如果利润率降至流媒体历史平均水平,将有近 50% 的损失

如果由于竞争压力,Netflix 的利润率进一步下降,在内容创作和/或用户获取方面的支出增加,负面影响会更大。具体来说,如果我们假设:Netflix 的 NOPAT 利润率跌至 9%(与 2014 年以来的平均水平持平),到 2027 年,Netflix 的营收以每年 10% 的复合速度增长(相当于管理层指导的 2022 年第二季度营收年增长率)。

该股目前仅值 121 美元/股,下跌了 45%。在这种情况下,Netflix 在 2027 年的收入将是 513 亿美元,这意味着 Netflix 有 2.89 亿用户(按目前美国和加拿大的平均月租金计算),或 3.67 亿用户(按平均每个用户每月 11.67 美元计算)。作为参考,Netflix 在第 2022 季度末拥有 2.22 亿用户。

在这种情况下,Netflix 513 亿美元的隐含收入是福克斯公司(Fox Corp.) TTM 收入的 3.8 倍,是派拉蒙环球影业(Paramount Global) TTM 收入的 1.8 倍,是派拉蒙环球影业和华纳兄弟探索频道(Warner Bros. Discovery) TTM 收入总和的 1.3 倍,是迪士尼 TTM 收入的 70%。

Netflix 暗示,在这种情况下,NOPAT 将是福克斯公司 2019 年 NOPAT 的 2.3 倍,派拉蒙全球公司 2019 年 NOPAT 的 1.2 倍,派拉蒙全球公司和华纳兄弟探索频道 2019 年 NOPAT 之和的 70%,以及迪士尼 2019 年 NOPAT 的 43%。

图 7 比较了该公司在上述情况下的历史收入和隐含 NOPAT,以说明对 Netflix 股价的预期。作为参考,我们还包括派拉蒙全球公司和华纳兄弟公司的《发现》。

图 7:Netflix 的历史 NOPAT vs. DCF 隐含 NOPAT,图源来自 NFLX DCF Implied NOPAT (New Constructs, LLC)

也许过于乐观

上述情景假设,根据我们的 DCF 模型,Netflix 每年的投资资本变化为营收的 14%(2021 年上半年)。举例来说,自 2014 年以来,Netflix 的投资资本以每年 40% 的复利速度增长,投资资本的变化占营收的平均比例为 26%。

在上述预测中,更有可能的情况是,支出需要高得多才能实现增长,但我们使用这种较低的假设来强调这只股票估值的风险。

[1]假设随着成本从流行病低点上升,NOPAT 利润率下降到接近历史利润率。例如,Netflix 预计 2022 年的营业利润率将从 2021 年的 21% 下降到 19% -20%。

考虑 2020 年和 2021 年全球经济以及这些同行的其他业务部门受到的影响,我们在本次分析中使用 2019 年 NOPAT 来分析每家公司在 covid -19 之前的盈利能力。

![[亚马逊开店深圳办事处地址在哪里]](/upfile/2024/06/1718615536771.jpg)

TG客服:@SSjiejie — 官方频道:@SSwangluo

三生网络 © 2009-2023 超15年出海经验,跨境项目专家